배당귀족주 (or 배당성장주) 특징 국내 미국 목록

개요

Dividend Growth Stock

(Dividend-Growing Stock)

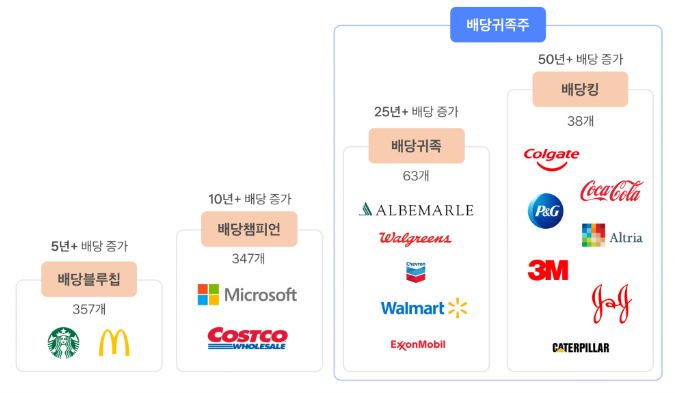

배당성장주는 추세적으로 꾸준히 배당금이 증가하는 주식이다. 영미권에서는 배당귀족주 (Dividend King; Dividend Aristocrat)라는 애칭을 가지고 있다.

특징

배당기준일 (Ex-Dividend Date, 소위 배당락) 이후에는 주가가 떨어지는 현상이 발생한다. 이러한 현상은 기업의 성장성이 떨어질수록, 증시 변동성이 높을수록, 시가배당률이 높을수록 더욱 과도하게 일어난다. 심각한 경우 시가배당률만큼 주가가 폭락하기도 한다. 배당성장주는 단순히 배당률만 높은 고배당주를 배제하고 배당락 이후에 주가가 덜 떨어지는 주식을 선별하기 위해 탄생한 개념이다.

배당성장주는 장기적으로 배당금이 증가하는 종목들이다. 다만, 시가배당률이 반드시 높아야 할 필요는 없다. 어떤 기업이 꾸준히 배당금을 늘려도 순이익의 성장세가 더 가파를 경우 절대적인 배당금은 증가해도 상대적인 수치인 시가배당률은 오히려 희석되어 감소할 수도 있기 때문이다.

배당성장주는 기본적으로 배당락 이후의 하락분을 상쇄할 수 있을 정도로 순이익 성장성을 갖춰야 한다. 즉, 시가배당률보다 더 높은 성장 가치를 지녀야 한다. 또한, 이런 기업들이야 말로 매년 배당금을 꾸준히 늘릴 수 있다.

결국 배당성장주는 안정적인 주가 흐름을 보장하면서도 무난한 배당 수익도 덤으로 챙길 수 있는 주식이다. 배당성장주는 장기투자의 대상이 되는 종목들이며 워렌 버핏이 매도를 자주 하지 않는 종목들은 대부분 단순한 성장주나 가치주가 아닌 배당성장주다.

목록

괜찮은 배당성장주라면 다음과 같은 조건들이 맞아야 한다.

- 단기적으로는 주당 배당금이 증감을 반복할 수 있지만 장기적으로는 우상향해야 한다. 배당률이 높다는 것과는 별개다.

- 기업들은 미래 실적에 대한 전망을 배당금에 반영하는 경향이 있다. 순이익이 우상향하면서 배당금을 꾸준히 늘리는 기업이야 말로 건전한 배당성장주의 표본이라고 할 수 있다. 실적이 안좋은데도 배당금을 늘리는 기업은 미래의 존폐가 불투명할 가능성이 높다. 그러므로 순이익 및 배당성향 추세를 꼭 확인해야 한다. 부동산투자신탁 (REITs, 이하 리츠)이나 인프라투자신탁 (InvITs)의 경우에는 순이익 대신에 FFO (Funds From Operations)나 AFFO (Adjusted Funds From Operations) 성장 추세를 확인해야 한다.

- 부채와 차입 관리를 잘 하는지도 확인해야 한다. 가급적이면 EBITDA 대비 부채 비율 (Debt to EBITDA)이 200% 이내이고 자본 대비 부채 비율 (Debt to Equity)은 100% 미만으로 재무를 보수적으로 관리하는 배당성장주가 가장 안전하다. 리츠나 인프라투자신탁의 경우에는 EBITDA 대비 부채 비율 대신에 FFO 대비 부채 비율 (Debt to FFO) 또는 자기 자본 대비 부채 비율 (Debt to Assets)을 봐야 한다.

- 일라이 릴리, 디아지오와 같이 EBITDA 대비 부채 비율이 높은 기업은 M&A, R&D 등에 차입을 많이하는 경향이 있다. 이런 기업들은 가치주보다는 성장주에 가까운 배당성장주이기 때문이다. 차입이 무조건 나쁜 것이 아니고 감당 가능한 수준이면 기업의 이윤을 더욱 극대화시킬 수 있다.

- 기업의 차입 규모가 적절한지 판단하려면 그 기업의 이자보상배율 (Interest Coverage Ratio)과 신용 등급을 판단해야 한다. 일단 차입을 많이 하는 기업이라고 하더라도 신용평가사가 A 등급 이상을 부여했다면 그 기업의 차입 규모가 영업 이익으로 충분히 커버가 가능하다고 봐야 한다. 그리고 이자보상배율은 EBITDA 대비 부채 비율보다 높아야 정상이고 이자보상배율이 EBITDA 대비 부채 비율보다 최소한 3 ~ 4배 이상으로 가져가고 신용등급도 정상이면 그 기업은 안전하다.

- 배당금을 연간 1회에 몰아서 주는 기업들은 배당락 이후 주가 하락폭이 심할 수 있다. 그러나 실적이 뒷받침된다면 이는 큰 문제가 안 된다. 맨탈이 약하다면 반기 배당이나 분기 배당, 혹은 월배당을 하는 배당성장주부터 먼저 투자하여 경험을 쌓는 것도 좋다.

코로나바이러스감염증-19 유행으로 인한 대봉쇄 시기에 배당을 하지 않거나 배당금을 유지 또는 삭감한 기업들이 대부분이였고 이 시기에 배당금을 오히려 올린 기업들은 손에 꼽을 정도다. 그러므로 2020년 당시에 배당금이 줄어든 기업이 많다는 점은 어느정도 염두에 둘 필요가 있다.

목록

국내

두산밥캣

제일기획

LG생활건강: 2022년 배당과 주가 모두 반의 반토막이 나면서 십여년간의 성장신화를 끝마치고 화려하게 몰락했다. 한때 황제주이자 배당성장주로서 이름을 날리던 과거를 뒤로 하고 중국 시장에 지나치게 의존한 수익구조가 뇌관이 되어 회복할 수 없는 손실을 입었다. 단 2년만에 시가총액 20조원 이상이 증발하고 미래 성장 가능성마저 불투명해졌으며 주가는 고점대비 80%이상 급락해 13년간의 성장을 무(無)로 되돌리는 모습까지 보여주었다. 나스닥 닷컴버블의 붕괴에 준하는 가치하락이 대한민국의 3대 황제주이자 배당성장주, 우량주인 LG생활건강에서 일어남으로써 대한민국 주식시장의 실체를 다시 한번 비추는 계기가 되었다.

맥쿼리인프라: 국내 유일의 인프라투자신탁 (InvIT)으로 안정적인 FFO 성장을 기반으로 점진적으로 배당금이 증가하고 있다. 한국신용평가로부터 A1 등급을 받았다.

삼성물산

삼성전자: 미국 FOMC가 고금리 기조로 인해 2023년까지 소비 및 투자 둔화로 인해 반도체 부품 및 전자 제품에 대한 악성 재고가 늘어나서 감산 정책이 효과가 나는 2024년이 되어서야 실적이 개선될 예정. 2021년에 특별 배당이 이루어졌다.

신세계

신세계인터내셔날

현대차

기아차

KINX: 추세적으로 배당금을 늘리고는 있으나 동일 업종 대비 배당성향 (Payout Ratio)이 지나치게 보수적이여서 벤치마크 대상이 되는 기업인 에퀴닉스나 디지털 리얼티 트러스트 (Digital Realty Trust)에 비해서 배당 매력은 떨어진다.

클래시스

미국

애플 (AAPL): 스티브 잡스의 재임 기간인 1996년부터 2012년까지 배당을 중단하였으나 이후 팀 쿡이 부임하면서 배당을 재개했다. 스티브 잡스 부임 이전과 사임 이후에 애플은 항상 배당금을 늘려왔다. 2020년 11월에 배당금이 갑작스럽게 줄어든 것은 그때 당시에 4 대 1 액면분할이 이루어졌기 때문이다.

마이크로소프트 (MSFT)

비자 (V)

마스터카드 (MA): 차입을 많이 하는 기업이다.

프록터 앤 갬블 (PG)

존슨 앤 존슨 (JNJ): 켄뷰가 인적분할되어 상장되었다.

에스티 로더 컴퍼니즈 (EL)

코카콜라 (KO)

펩시코 (PEP)

맥도날드 (MCD)

페라리 (RACE)

S&P 글로벌 (SPGI)

무디스 (MCO): 차입을 많이 하는 기업이다.

MSCI (MSCI): 차입을 많이 하는 기업이다.

시스코 시스템즈 (CSCO)

머크 앤 코 (MRK)

일라이 릴리 앤드 컴퍼니 (LLY): 차입을 많이 하는 기업이다.

리얼티 인컴 (O): A- 등급을 받은 부동산투자신탁 (REIT)이다.

프로로지스 (PLD): A- 등급을 받은 부동산투자신탁 (REIT)이다.

에퀴닉스 (EQIX): 태생은 IT 서비스 기업이였으나 2015년에 부동산투자신탁 (REIT)으로 업종을 변경하였다. BBB+ 등급을 받았으나 임대 구조의 안정성과 성장성을 두루 갖추고 있어 A 등급으로의 신용등급 상향을 기대해볼 수 있다.

넥스트에라 에너지 (NEP · NEE · NEE-PR · NEE-PQ): NEP는 PTP (Publicly Treded Partnership) 종목이므로 이중과세가 될 수 있다. 일반적인 기업 형태로 운영되는 NEE · NEE-PR · NEE-PQ에 투자하는 것이 좋다.

브룩필드 리뉴어블스 (BEP · BEPC): BEP는 PTP 종목이므로 이중과세가 될 수 있다. 일반적인 기업 형태로 운영되는 BEPC에 투자하는 것이 좋다.

브룩필드 인프라 (BIP · BIPC): BIP는 PTP 종목이므로 이중과세가 될 수 있다. 일반적인 기업 형태로 운영되는 BIPC에 투자하는 것이 좋다.

코스트코 (COST): 꾸준한 배당 성장과 더불어 가끔씩 특별 배당까지 해주는 기업이다.

파머 맥 (AGM)

프랭코-네바다 (FNV)

ADP (ADP): 미국 연방준비제도 (FOMC)의 통화 정책에 상당한 영향력을 발휘하는 기업이다.

- 로봇에 털이 달린다면 (코끼리 수염의 새로운 발견 – 로봇 센서의 혁신 될 것)

- 충주맨 → 정부맨 ?! 디지털소통비서관 김선태 유력 ?!

- 박선영 프로필 (법학자 정치인 언론인 제18대 국회의원 진실화해과거사정리위원장)

- 김동현 프로필 (법조인 판사 비상계엄 체포대상)

- 박종준 프로필 (전직 경찰공무원 대통령경호처장)